Services on Demand

article

Indicators

Share

Ide

Print version ISSN 0101-3106

Ide (São Paulo) vol.37 no.58 São Paulo July 2014

EM PAUTA - O DINHEIRO

A ciranda do dinheiro1

The financial merry-go-round

Ladislau Dowbor*

Pontifícia Universidade Católica de São Paulo

Instituto Polis

Centro Profissional de Comércio Exterior - CENPEC

Instituto Brasileiro de Defesa do Consumidor - IDEC

Instituto Paulo Freire

Conselho da Cidade de São Paulo

RESUMO

Os mecanismos do dinheiro são centrais nas nossas sociedades, mas há um profundo desconhecimento de como funcionam. Neste texto introdutório, descrevemos alguns dos mecanismos mais significativos, em particular como se dá a sua apropriação, e como esta apropriação leva a deformações da economia em geral, em particular nesta fase de financeirização do planeta. Terminamos o artigo com referências à globalização financeira e aos paraísos fiscais.

Palavras-chave: Dinheiro, Finanças, Intermediação, Bancos, Paraísos fiscais.

ABSTRACT

Money plays such an important part in the economy and in our lives, yet the knowledge of its workings is impressively limited. In this short text, we describe some of the more significant mechanisms, particularly concerning who has more access to it, and how this access leads to an overall deformation of our economies, in this era of financial turmoil. We end the paper with a reference to financial globalization and tax havens.

Keywords: Money, Finance, Intermediation, Banks, Tax havens.

Money makes the world go around, the world go around...2

(canção do século passado)

O dinheiro tem um papel essencial nas nossas vidas, no embate político, na organização econômica, na geração de empregos – enfim, permeia de uma maneira ou outra a maior parte das nossas atividades. É estranho, neste contexto, que o desconhecimento dos mecanismos do dinheiro seja tão generalizado. Mais estranho ainda é o fato que as pessoas possam ter cursado o ciclo escolar completo sem nunca ter tido uma aula sobre dinheiro. E mesmo na universidade, a não ser que tenha cursado economia ou Ciências contábeis, o futuro profissional da nossa sociedade não terá tido uma só aula sobre este objeto de desejo, o dinheiro. Objeto de desejo, mas sobretudo um estruturador poderoso da sociedade, densamente articulado com os mecanismos de poder político, econômico e cultural.

No entanto, é apenas papel. Ou menos ainda, hoje é um simples sinal magnético no nosso cartão, no computador do banco. Ou seja, pode ser criado nas quantidades que se queira, pois o custo da sua produção é negligenciável. Claro, se o governo sair criando moeda sem controle, esta perderá o seu valor, e teremos uma inflação descontrolada. Por isto, inclusive, um particular imprimir moeda é proibido. Mas o essencial, aqui, é entender que o dinheiro não vale pelo que é, mas pelo que permite adquirir. Um país sem produção em ampla escala pode emitir quanto dinheiro quiser, não ficará mais rico. O dinheiro, ao fim e ao cabo, constitui um vale que nos permite adquirir bens e serviços. É um direito sobre bens econômicos. O ticket refeição que recebo numa empresa é também um vale, só que o dinheiro em circulação oficial me permite ter acesso a qualquer bem ou serviço disponível no mercado. O seu valor está no valor dos bens e serviços que representa.

Quem tem mais dinheiro é porque merece? Do ponto de vista dele, provavelmente sim. Mas é saudável ter dúvidas. E isto nos leva a uma questão central: como as pessoas chegam às suas fortunas? Através de que misteriosos mecanismos de levitação o dinheiro tende a ir sempre para cima? Por que razão quem tem mais dinheiro tende a juntar mais dinheiro, ainda que a sua contribuição para a economia seja medíocre ou negativa? Pecunia pecuniam parit, o dinheiro gera dinheiro, já diziam os antigos. O problema, francamente, não é de hoje. Mas entender os mecanismos ajuda, sobretudo porque o parit é cada vez maior, e vai cada vez mais para os mesmos.

A lógica básica, que nos orienta como sociedade, é que seja remunerado o esforço que aumenta a riqueza da sociedade, o seu bem-estar, a sua qualidade de vida. O que queremos é viver melhor, e isto não significa necessariamente mais bonecas Barbie nos shoppings. A lógica aqui é importante: nas sociedades que funcionam, o acesso a uma remuneração maior vai para quem contribui mais para a sociedade. De certa forma, constitui uma compensação justa pelo esforço. Remunerar melhor as atividades que geram os resultados mais positivos para a sociedade tende a melhorar a vida de todos, porque é o volume de riqueza real que aumenta. É sobre esta base que se criaram as regras do jogo, o chamado mercado, e em função das limitações naturais do mercado, se criaram os mecanismos de alocação através do Estado.

O nó da questão está hoje no fato de que há cada vez menos relação entre o quanto a pessoa, a empresa, um setor da economia ou um conjunto de atividades contribuem para a sociedade, e a quantidade de "direitos" sobre a produção geral, através dos "vales" chamados dinheiro, que os diversos grupos conseguem. Será que o esforço do professor vale tão pouco assim, visto pelo prisma da sua remuneração? E o do especulador financeiro ou imobiliário vale tanto assim, visto pelo prisma da desorganização econômica que gera? O nosso desafio é que as regras do jogo herdadas funcionam cada vez menos, e levam a deformações crescentes, conforme explicitado no monumental trabalho de Thomas Piketty (2013) sobre a desigualdade.

Numa economia monetária moderna, o essencial é assegurar que o dinheiro, ou seja, o direito sobre bens e serviços de produção ou de consumo, vá para as mãos dos que melhor o saberão utilizar. Neste ponto reside o objetivo central da economia: na linguagem de economistas, trata-se de otimizar a alocação de recursos escassos. Conforme onde vai parar, o nosso dinheiro vai se transformar no financiamento de melhores tecnologias para a agricultura familiar, o que levará a mais comida na nossa mesa e a melhores preços; ou poderá se transformar em compras em Miami, o que pode ser agradável, mas a partir de certo limite realmente não ajuda a economia, e vai gerar empregos em outro lugar. Olhar o dinheiro deste ponto de vista nos leva a compreender melhor a sua utilidade. Para os que querem entender a economia, portanto, um bom conselho é follow the money, siga o dinheiro.

Um bom ponto de partida é distinguir ganhos de transferência e ganhos produtivos. Tomemos o exemplo de uma pessoa que comprou uma casa a baixo preço, prevendo que a área em que se situa a casa irá sofrer valorização geral. Depois de um ano a mesma pessoa revende a casa, digamos, pelo dobro do preço. É indiscutível que esta pessoa enriqueceu. Mas do ponto de vista do país, da economia como um todo, houve alguma modificação? É óbvio que não, pois o interessado não construiu nada, não aumentou o patrimônio de riqueza da sociedade. O que um ganhou em valor, o outro perdeu, pois com o que recebeu poderia agora comprar apenas meia casa. São ganhos de transferência. Inversamente, podemos conceber uma pessoa que empatou o seu dinheiro na construção de um prédio, e o revendeu com lucro. São ganhos produtivos, o prédio está aí, e várias famílias poderão viver nos apartamentos construídos. O empresário que tomou a iniciativa ganhou dinheiro, mas gerou a riqueza correspondente. São ganhos produtivos. Inclusive, se por alguma razão perdeu dinheiro na obra, o prédio aí está. A sociedade ganha.

Isto por sua vez nos faz entender melhor que para a sociedade como um todo, em termos que chamamos macroeconômicos, o dinheiro, os tickets ou qualquer tipo de vale constituem apenas papel. Uma sociedade pobre que imprime mais papéis continuará pobre. Mas do ponto de vista do indivíduo, da unidade produtiva, do que chamamos de nível microeconômico, este papel representa riqueza, simplesmente porque outras pessoas aceitarão este papel para entregar bens e serviços concretos, riqueza real.

O acesso à riqueza não se dá apenas através do dinheiro, da troca comercial, da compra. Quando viajamos pela Europa, ficamos impressionados com a riqueza social acumulada. São cidades com boas infraestruturas, sistemas públicos de saúde, de educação, de pesquisa, de lazer e semelhantes que estão disponíveis gratuitamente para todos. O seu uso é gratuito, mas não a sua construção e manutenção. Na realidade, a renda individual que por alguma razão nos cabe – salário, lucro, aluguéis, renda de aplicações financeiras – tem uma dimensão direta, a renda líquida que recebemos e que entra na nossa conta bancária, e uma dimensão indireta, via impostos. O imposto que pagamos se transforma em escolas, ruas pavimentadas, parques, e outros bens de consumo coletivo. O que se constata é que quanto mais evoluída a sociedade, mais elevada é a dimensão pública da nossa renda. É um salário indireto.

A proporção da renda que se transforma em bens públicos, e a que é gasta diretamente pelas pessoas, é muito importante. A cidade de Paris investiu muito no metrô. O resultado é que se está sempre a uma distância a pé de uma estação, chega-se rapidamente a qualquer parte da cidade, gastando muito pouco, pois o custo do transporte é diluído entre milhões de usuários. Sai mais barato para todos. No caso de se optar pelo transporte individual como em São Paulo, gasta-se a energia necessária para mover um carro de duas toneladas para transportar uma pessoa tipicamente de 70 quilos. E como o espaço ocupado – espaço nobre da superfície urbana – é limitado, perdemos uma média de duas horas e quarenta minutos no trânsito por dia. Assim, São Paulo se torna uma cidade de altos custos, enquanto uma cidade rica como Paris optou por custos mais baixos.

Toronto, por exemplo, tem numerosas piscinas públicas. Os seus custos de manutenção são diluídos entre muitos usuários, o que permite que haja controle da qualidade da água, segurança e semelhantes. Inclusive as piscinas escolares são abertas ao público, em horários apropriados. Esta opção pode ser comparada com cidades onde, por ausência de infraestruturas públicas de lazer, pessoas de renda elevada constroem as próprias piscinas, e a maioria da população simplesmente não tem acesso. Quando se chega de avião, passando por cima dos bairros mais ricos, veem-se muitos espelhos azuis de piscinas particulares. O custo individual fica muito elevado, tanto em termos de construção como de manutenção. E o curioso é que são pouquíssimo utilizadas, pois ficar sentado sozinho numa piscina não é muito interessante. Depois que se mostrou para os amigos, ficam os custos, incomparavelmente maiores. E afinal, queremos ter a piscina, ou ter o seu uso? E poder brincar na água, sobretudo quando se é criança, é muito importante, seja a criança rica ou pobre, e é muito bom fazê-lo numa piscina pública com outras crianças.

Um terceiro exemplo é o da saúde. Nos Estados Unidos, onde a saúde é em grande parte privada e paga out-of-pocket, ou seja, o cliente paga diretamente do seu bolso a cada acesso ao serviço, os gastos anuais por pessoa são da ordem de US$ 7.300, enquanto no Canadá, onde a saúde é dominantemente pública, e a qualidade dos serviços muito superior, os gastos são da ordem de 3.200 dólares. Isto tem lógica, pois serviços públicos de saúde investem muito na prevenção, em não deixar as pessoas ficarem doentes, enquanto a clínica privada se interessa justamente no doente, no tratamento. Isto não significa que a gestão será sempre mais racional quando nas mãos do setor público, mas significa sim que há um conjunto de áreas da economia que funcionam muito melhor através dos serviços públicos, como por exemplo as políticas sociais. As sociedades mais avançadas, na realidade, dispõem de amplos serviços públicos gratuitos, que podem ser utilizados sem dinheiro. Para quem os usa, é uma riqueza.

Aqui as pessoas se dividem muito em termos ideológicos, entre os que dão maior valor ao público e os que querem que tudo seja privado. Mas do ponto de vista econômico, trata-se essencialmente de bom senso, de entender o que nos faz viver melhor gastando menos recursos. A roupa, o automóvel, a refeição no restaurante ou a boneca Barbie funcionam melhor no circuito da renda individual, enquanto as infraestruturas, as políticas sociais e semelhantes funcionam melhor no quadro do sistema público. E tem mais: uma densidade maior de sistemas públicos e gratuitos, ao ampliar os espaços de acesso para todos, gera sociedades mais democráticas. Nada como um sistema público universal de educação para equilibrar uma sociedade. O que se busca é uma produtividade sistêmica maior do conjunto. A alocação inteligente dos recursos é essencial. É a política do bom senso.

E há evidentemente o pior dos mundos, em que os grupos mais ricos se apropriam das políticas públicas, de certa forma o público a serviço do privado. O resultado são bairros ricos com ampla infraestrutura pública, enquanto bairros pobres, além de terem uma população com renda individual baixa, têm pouco acesso ao consumo coletivo, ainda que paguem muitos impostos. É ruim também para os que têm mais renda, pois além de pagarem impostos pagam planos de saúde ou escolas privados. Neste caso o setor público, em vez de equilibrar a sociedade, aprofunda os desequilíbrios. O resultado é uma perda de qualidade de vida para todos. Isto nos leva ao ponto chave: assegurar que o sistema público se torne um instrumento de desenvolvimento de uma sociedade equilibrada. Para isto, a forma de captação, gestão e destino final dos recursos públicos é essencial.

Fazer dinheiro com dinheiro

A alocação de recursos é feita por intermediários, sejam eles governo, bancos, seguradoras, fundos de pensão, ou os gigantes planetários que chamamos de investidores institucionais. Todas essas instituições recolhem dinheiro com diversas justificativas. Mas são intermediários, ou seja, trabalham com dinheiro que é do público, e deveriam destinar os recursos a atividades afins. Não se justificam em si, por sobreviverem ou enriquecerem, e sim, por serem atividades-meio, apenas se as suas atividades contribuem para uma economia que funcione melhor. Não há razão para que cobremos produtividade dos recursos que confiamos ao governo, e que não cobremos a produtividade do dinheiro que confiamos ao banco.

A maior apropriação privada de recursos públicos no Brasil, além de legal, criou a sua justificação ética, a de estar combatendo a inflação: trata-se da taxa Selic. Como muitos sabem, e a imensa maioria não sabe, a Selic é a taxa de juros que o governo paga aos que aplicam dinheiro em títulos do governo, gerando a dívida pública. A invenção da taxa Selic elevada também é uma inciativa dos governos nos anos 1990. Tipicamente, passou-se a pagar, a partir de 1996, já com inflação baixa, entre 25 e 30% sobre a dívida pública. Os intermediários financeiros passaram a dispor de um sistema formal e oficial de acesso aos nossos impostos. Com isto o governo comprava, com os nossos impostos, o apoio da poderosa classe de rentistas e dos grandes bancos situados no país, inclusive dos grupos financeiros transnacionais. Assim os governantes organizaram a transferência massiva de recursos públicos para grupos financeiros privados.

Como funciona? Primeiro, eleva-se drasticamente a taxa Selic, em nome de se proteger a população da inflação. O argumento é tecnicamente errado, mas numa população traumatizada pela hiperinflação, há até um sentimento de alívio. Um bom brasileiro poupador coloca a sua poupança no banco, aplica em algum produto financeiro que vai lhe render, por exemplo, 10% ao ano. O banco aplica este dinheiro em títulos do governo que pagam por exemplo 25%. A diferença é embolsada pelo banco, pois o governo lhe paga estes 25% com o dinheiro do contribuinte. A fase da Selic elevada gerou enormes transferências. Estamos falando de centenas de bilhões de reais. Tecnicamente, o que fazem ao tirar o dinheiro do circuito econômico e transferi-lo para a área financeira, é a esterilização da poupança. É mais um "gato" sobre os recursos públicos.

Como é possível manter-se durante tanto tempo uma transferência gigantesca de recursos públicos para intermediários financeiros? O "núcleo" do mecanismo foi bem explicitado por J. Stiglitz, na análise que lhe valeu o Nobel de economia: a assimetria de informação. Em termos mais explícitos, pouquíssimas pessoas entendem de mecanismos financeiros. E os que têm por profissão manejar apenas dinheiro, entendem tudo.

Os juros comerciais

Os intermediários financeiros e rentistas não se contentam com a Selic, taxa de juros oficial sobre a dívida pública. Recorrem a um segundo mecanismo que é a fixação de elevadas taxas de juros ao tomador final, por bancos comerciais, mecanismo diferente da taxa Selic.

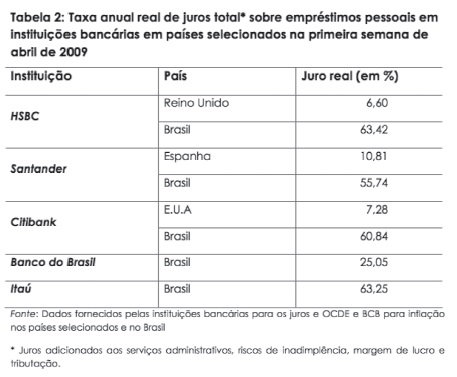

A tabela acima, do Ipea, mostra que a taxa real de juros para pessoa física (descontada a inflação) cobrada pelo HSBC no Brasil é de 63,42%, quando é de 6,60% no mesmo banco para a mesma linha de crédito no Reino Unido. Para o Santander, as cifras correspondentes são 55,74% e 10,81%. Para o Citibank são 55,74% e 7,28%. O Itaú cobra sólidos 63,5%. Para pessoa jurídica, área vital porque se trataria de fomento a atividades produtivas, a situação é igualmente absurda. Para pessoa jurídica, o HSBC, por exemplo, cobra 40,36% no Brasil, e 7,86 no Reino Unido (IPEA, abril 2009, p. 15).

Um dado básico: a intermediação financeira é uma atividade-meio. Não alimenta nem veste ninguém. Mas se o intermediário, numa visão de fomento, agregar as nossas poupanças para financiar uma fábrica de esquadrias, por exemplo, e com isto gerar investimento, produção e empregos, a intermediação está plenamente justificada. Os lucros da fábrica permitirão a remuneração da iniciativa, o lucro do intermediário e até o juro sobre a nossa aplicação financeira. Além de, evidentemente, aumentar a oferta de esquadrias. O uso das nossas poupanças pelos intermediários financeiros, quando direcionado para investimentos, capitaliza as atividades econômicas, enquanto a especulação financeira e a agiotagem as descapitalizam.

Quando se "facilita" a compra a prazo, se o juro é elevado, por exemplo de 100%, como é frequentemente praticado para pessoas físicas, as pessoas irão comprar com uma prestação "que cabe no bolso", porque são pobres ou não entendem de juros, mas no conjunto a metade apenas do dinheiro que gastam irá para pagar o produtor, por exemplo de uma geladeira, e a outra metade servirá para pagar juros. O consumidor poderá comprar apenas a metade do que é a sua capacidade de compra real, e o produtor receberá muito pouco pela geladeira que produziu. O intermediário ganhará a metade de todo o valor, sem ter produzido nada. Gera-se assim um tipo de pedágio financeiro. A capacidade do consumo dinamizar a produção é em grande parte esterilizada, pelo desvio da capacidade de compra para lucros financeiros.

O caso dos cartões de crédito deixa isto bem claro. Nota de Lucianne Carneiro em O Globo Economia compara o juro médio sobre o cartão de crédito no Brasil, de 238% ao ano, com os 16,89% nos EUA e 18,7% no Reino Unido. Não há como explicar uma diferença destas com "mecanismos de mercado". É agiotagem mesmo. O resultado é uma sangria absurda da capacidade de compra (Carneiro, 2012). Ao fazer todos os que entram neste tipo de crédito pagar muito mais pelos produtos, gera-se um impacto forte sobre os preços finais. E nos dizem tranquilamente que juros altos nos protegem da inflação. O resultado final são dificuldades para o consumidor e para o produtor, e lucros exorbitantes para os intermediários.

Lucros financeiros como do Itaú no ano de 2012, 14,5 bilhões de reais, constituem custos, pagos pela sociedade, sob forma de consumo retraído por parte do consumidor e de lucro menor (quando não quebra) por parte do produtor. A intermediação financeira é necessária, mas quando se usa o oligopólio para fixar juros estratosféricos, o intermediário vira atravessador. Em vez de fomentar, cobra pedágio. Em vez de gerar efeitos multiplicadores, trava a economia, ao punir o produtor e o consumidor. Os grupos internacionais têm vantagens, e buscarão dinheiro no exterior através das suas matrizes, com custos muito menores, inclusive para comprar empresas nacionais. Para o parque produtivo nacional, é desastroso.

O Serasa, hoje empresa multinacional, guardião da moralidade financeira, decretará quais brasileiros passam a ter o nome sujo, ou seja, punirá quem não conseguiu pagar 238%, e não quem os cobra3.

O objetivo a perseguir é claro: transformar o dreno das nossas poupanças em financiamento da economia real e fomento de atividades produtivas, reintroduzindo mecanismos de concorrência e de transparência, através de regulação pública adequada. Isto envolve o resgate da dimensão pública do Estado. Quanto ao judiciário, bastaria seguir a Constituição.

Os paraísos fiscais

Administrar bem um país é alocar os recursos onde terão os efeitos mais positivos, ao melhorar a produtividade sistêmica, ao contribuir para a qualidade de vida da população, ao assegurar um desenvolvimento sustentável. Hoje, a lógica do dinheiro é perturbada pelo fato que, mesmo o Real, por exemplo, sendo moeda nacional, estamos num sistema financeiro globalizado.

Um dos efeitos indiretos da crise mundial é que há um forte avanço recente no estudo dos grandes grupos econômicos e das grandes fortunas. Aliás, o imenso esforço de comunicação destinado a atribuir a crise financeira mundial ao comportamento irresponsável dos pobres, seja nos EUA ou na Grécia, é patético. Um estudo que sobressai, de autoria do Instituto Federal Suíço de Pesquisa Tecnológica (ETH na sigla alemã), constatou que 147 corporações, das quais 75% são grupos financeiros, controlam 40% do sistema corporativo mundial. No círculo um pouco mais aberto, 737 grupos controlam 80%. Nunca houve, na história da humanidade, nada de parecido com este nível de controle planetário através de mecanismos econômicos e financeiros. A apropriação ou no mínimo fragilização das instituições políticas, frente a estes gigantes, tornou-se hoje fato comprovado4.

Corroborando esta pesquisa, e focando inclusive em grande parte os mesmos bancos, temos hoje outra pesquisa de grande porte, liderada por James Henry, ex-economista chefe da McKinsey, e realizada no quadro da Tax Justice Network, rede de justiça tributária. Em termos resumidos, o estoque de recursos aplicados em paraísos fiscais é estimado entre 21 trilhões e 32 trilhões de dólares, entre um terço e metade do PIB mundial. O Brasil participa generosamente com cerca de 520 bilhões de dólares, um pouco mais de um trilhão de reais, cerca de um quarto do nosso PIB5.

Finalmente, um fato essencial: trata-se de recursos pertencentes a uma minoria ínfima de muito ricos. "Como a parte esmagadora de ativos privados offshore não registrados que identificamos pertence a uma minúscula elite, o impacto sobre a desigualdade é surpreendente. [...] Do ponto de vista do 'mercado pirata privado', o que é talvez o mais interessante nesta paisagem de desigualdade global, é que estamos revelando a emergência recente de uma verdadeira elite transnacional privada, uma fração relativamente ínfima da população mundial que compartilha necessidades e interesses surpreendentemente semelhantes em termos de segredo financeiro, serviços bancários, impostos e regulação."

O tão conservador The Economist decidiu recentemente rever a sua defesa dos privilégios, e descreve, em amplo relatório especial, os impactos reais: "As desigualdades crescentes em muitos países estão começando a preocupar até os plutocratas. Uma pesquisa realizada para a reunião do Fórum Econômico Mundial em Davos apontou a desigualdade como o problema mais premente da próxima década (junto com os desequilíbrios fiscais). Em todos os setores da sociedade, há um acordo crescente de que o mundo está se tornando mais desigual, e que as disparidades atuais e as suas prováveis trajetórias são perigosas... A história instável da América Latina, durante longo tempo o continente com a maior desigualdade de renda, sugere que países administrados por ricas elites entrincheiradas não funcionam muito bem" (The Economist, 13-19 de outubro de 2012, Special Report on the World Economy, p. 6)6.

Assim, o Brasil não está isolado neste sistema planetário, nem é particularmente corrupto em termos políticos nem empresariais. Mas o conjunto criado é sim profundamente corrompido. Os dados para o Brasil, em termos de capitais offshore, são de toda forma impressionantes, ocupamos o quarto lugar no mundo. Em termos de valores, o Brasil tem em paraísos fiscais um total de 519,5 bilhões de dólares. Sem dúvida, temos imensas tarefas pela frente. Os paraísos fiscais, que colocam ao abrigo das investigações o grande dinheiro, foram objeto de declarações fortes do G20, e de nenhuma ação7.

No plano crítico, há três eixos que se complementam. Em termos éticos, especuladores financeiros ganharem rios de dinheiro às custas do trabalho dos outros não se sustenta, e a desigualdade econômica chega a um nível insustentável no planeta. Não há argumento que se defenda neste plano. Não à toa o documento aprovado por 182 países na Rio+20 declara que "erradicar a pobreza é o maior desafio global que o mundo enfrenta hoje e uma condição indispensável para o desenvolvimento sustentável. Neste sentido, nos comprometemos a liberar a humanidade da pobreza e da fome como uma questão de urgência" (http://dowbor.org/2012/06/rio20-future-we-want-draft-text-exclusive-copy-of-the-document-2012.html/).

Em termos políticos, a apropriação, através do financiamento das eleições e outros mecanismos, do processo de elaboração das leis que regem a sociedade constitui um fator de geração de caos político e de erosão da democracia cada vez mais perigoso. A pressão do sistema financeiro nacional e multinacional instalado no Brasil para não se reduzir as taxas de juros (comerciais e Selic) escandalosas contribui aqui para o travamento da economia. O resgate da dimensão pública do Estado está se tornando crucial.

Em termos econômicos, estamos além da indignação com as injustiças e a corrupção do processo democrático: o dinheiro, da forma como está sendo administrado, deixou de ser útil, e em grande parte tornou-se pernicioso. Em vez de ajudar a economia financiando as atividades produtivas e políticas sustentáveis de desenvolvimento, está desviando os recursos para atividades especulativas que levam a um desequilíbrio cada vez maior entre as necessidades de financiamento e o destino dos recursos.

No plano propositivo, a visão de conjunto é bastante clara: os imensos recursos que circulam no cassino financeiro global têm de ser reorientados para os dois eixos críticos do desenvolvimento: a redução das desigualdades por processos redistributivos e inclusão produtiva, e o salto tecnológico e organizacional que permita que o nosso desenvolvimento se dê de forma sustentável, sem comprometer o planeta e as futuras gerações.

Para a recuperação do controle das nossas poupanças e da orientação dos recursos para o que é socialmente útil, há inúmeras iniciativas. Os bancos comunitários de desenvolvimento, por exemplo, já eram 103 em 2012, inclusive emitindo a própria moeda, e expandindo a inclusão produtiva das comunidades mais pobres. Os sistemas P2P, Peer-to-Peer, em que as pessoas emprestam umas às outras sem intermediários, através da internet, estão ampliando o seu potencial. No Brasil já foram criadas agências de garantia de crédito controladas por pequenos produtores rurais, OSCIPs de intermediação financeira e outras estruturas. Temos muito que aprender com as caixas de econômicas municipais que gerem mais da metade das poupanças na Alemanha e na França, ou com os 470 bancos cooperativos na Polônia que asseguram os fluxos locais de financiamento necessários às comunidades e protegem o país dos desmandos dos grandes bancos.

Mas temos pela frente, naturalmente, os desafios mais amplos. O sistema tributário brasileiro, por exemplo, em que os ricos pagam proporcionalmente menos impostos que os pobres, inverte o seu papel distribuidor (impostos progressivos) para reproduzir um papel concentrador (impostos regressivos). Burocraticamente complicado, economicamente desestimulante e socialmente injusto, este sistema precisa de uma revisão em profundidade. Termos tantas grandes fortunas e nenhum imposto sobre a fortuna é mais do que significativo. Não é o tamanho da carga tributária que é aqui essencial, e sim a sua distribuição. Ou seja, temos de racionalizar a captação e alocação dos recursos públicos.

A redução sistemática dos juros dos bancos comerciais, e os da taxa Selic, é uma batalha política a ser ganha. Em 2012 foram 147 bilhões transferidos para os rentistas, e em particular para os bancos comerciais, e esta sangria de recursos públicos é insustentável. Houve grande progresso nesta área, já que a taxa Selic está pouco acima dos 10%, mas é ainda absurdamente alta. É de 0,5% na Europa. A dívida pública é uma armadilha da qual temos de sair, e inúmeros países no resto do mundo encontram-se presos na chantagem financeira que ela permite. As pressões exercidas pela chamada comunidade financeira, através das suas bancadas políticas, lobistas e outros mecanismos, são imensas.

A verdade é que todas estas mudanças estão sendo vigorosamente combatidas pelas corporações de intermediação financeira, e os recursos que têm sido transferidos dos nossos impostos para os bancos mostram o seu poder. O que encontramos diariamente na mídia são gritos contra os impostos, enquanto os spreads bancários (na média mundial cerca de 4%, no Brasil na média de 38%) ficam discretos.

Com avanços e recuos, este caminho nos parece estar sendo trilhado no conjunto da América Latina. O documento da CEPAL (Comissão Econômica Para a América Latina), resume o desafio: "É necessário dotar o Estado de uma maior capacidade de redistribuição de recursos e de promoção da igualdade. Trata-se de um estado de bem-estar e não de um Estado subsidiário, que avance para uma estrutura tributária e um sistema de transferências que privilegiem a solidariedade social. Com uma nova equação Estado-mercado-sociedade se poderá alcançar um desenvolvimento com empregos de qualidade, coesão social e sustentabilidade ambiental"8.

Referências

Carneiro, L. (2012, 19 de setembro). Juro no cartão de crédito no Brasil é de 238% ao ano, o maior entre 9 países. O Globo Economia, Caderno Economia. Recuperado em: http://oglobo.globo.com/economia/juro-do-cartao-de-credito-no-brasil-de-238-ao-ano-maior-entre-9-paises-6142607. [ Links ]

IPEA. (abril 2009). Transformações na indústria bancária brasileira e o cenário de crise. Comunicado do IPEA, 20. Recuperado em 19.05.2014: http://www.ipea.gov.br/portal/index.php?option=com_content&view=article&id=1732

Piketty, T. (2013). Le capital au XXIe siècle. Paris: Seuil. [ Links ]

Endereço para correspondência

Endereço para correspondência

LADISLAU DOWBOR

Rua Sepetiba, 1102 – Lapa

05052-000 – São Paulo – SP

tel.: 11 3872-9877

E-mail: ldowbor@gmail.com

http://dowbor.org

Recebido: 16/05/2014

Aceito: 20/05/2014

* Formado em Economia política pela Universidade de Lausanne, Suíça. Doutor em Ciências Econômicas pela Escola Central de Planejamento e Estatística de Varsóvia, Polônia (1976). Professor titular no departamento de pós-graduação da Pontifícia Universidade Católica de São Paulo, nas áreas de Economia e Administração. Realiza trabalho de consultoria para diversas agências das Nações Unidas, governos e municípios, além de várias organizações do sistema "S" (Sebrae e outros). Atua como Conselheiro no Instituto Polis, CENPEC, IDEC, Instituto Paulo Freire, Conselho da Cidade de São Paulo e outras instituições.

1 O presente texto faz parte do pequeno livro Os estranhos caminhos do nosso dinheiro, 2013, disponível na íntegra em http://dowbor.org/blog/wp-content/uploads/2012/06/13-Descaminhos-do-dinheiro-p%C3%BAblico-16-julho.doc em regime Creative Commons.

2 O dinheiro faz o mundo girar, o mundo girar...

3 Um artigo do Guardian resume bem a questão: "A dívida injusta está no coração da nossa economia global, no coração da profunda desigualdade entre ricos e pobres, bem como entre países ricos e pobres". John Sentamu, The Guardian, 9 de outubro de 2012. Recuperado em: http://www.guardian.co.uk/commentisfree/2012/oct/09/unjust-debt-heart-inequality-jubilee

4 Para uma análise sumária dos resultados da pesquisa do ETH, ver http://dowbor.org/2012/02/a-rede-do-poder-corporativo-mundial-7.html/

5 The price of off-shore revisited (http://www.taxjustice.net/cms/front_content.php?idcat=148). Os dados sobre o Brasil estão no Appendix III, (1) p. 23 (http://www.taxjustice.net/cms/upload/pdf/Appendix%203%20-%202012%20Price%20of%20Offshore%20pt%201%20-%20pp%201-59.pdf).

6 O relatório representa uma guinada importante do Economist, que durante décadas apresentou a desigualdade como um mal necessário, forma de concentrar recursos nas mãos de quem investe. Hoje o sistema alimenta o cassino financeiro. A publicação apresenta a sua nova visão como progressivism.

7 Para a tabela abaixo, ver Appendix III, (1) p. 23 (http://www.taxjustice.net/cms/upload/pdf/Appendix%203%20-%202012%20Price%20of%20Offshore%20 pt%201%20-%20pp%201-59.pdf).

8 Cepal. La hora de la igualdad: brechas por cerrar, caminos por abrir, Santiago, 2010 (http://bit.ly/9Vpwt4).